به گزارش بیدار بورس، به وعده دولت، از انتهای سال جاری یا از ابتدای سال آتی وام بدون ضامن به «شاغلان، بازنشستگان، مستمریبگیران دستگاههای اجرایی، اعم از وزارتخانهها، سازمانها، شرکتهای دولتی و نهادهای عمومی غیردولتی و شرکتهای بزرگ بخش خصوصی که از شعب بانکهای ذیربط حقوق پرداخت میکنند. به عبارتی پس از تکلیف بانکها به ارایه تسهیلات ۳۶۰ هزار میلیارد تومانی به طرح نهضت ملی مسکن، نظام بانکی از سوی دولت موظف به پرداخت وام زیر ۱۰۰ میلیون تومان بدون ضامن به واجدین شرایط شد.

چند نفر واجد شرایط هستند؟

با وجود اینکه از تعداد دقیق واجدین شرایط این طرح اطلاعات کاملی در دست نیست، اما با در نظر گرفتن شاغلان قوه قضاییه، مجریه، مقننه و سایر دستگاههای اجرایی که جزو جامعه هدف این طرح هستند، بین ۱۰۵ تا ۲۱۱ هزار میلیارد تومان منابع برای دادن تسهیلات به آنها نیاز است؛ این رقم در حالی است که تعداد بازنشستگان، مستمریبگیران و سایر کارکنان دستگاههای غیردولتی و شرکتهای بزرگ خصوصی در نظر گرفته نشده که در صورت محاسبه آن افراد، رقم وام اعطایی بدون ضامن ممکن است تا ۴ برابر افزایش یابد؛ بیش از ۸۰۰ هزار میلیارد تومان. این در حالی است که کل تسهیلات پرداختی توسط بانکها در سال ۹۹ یک میلیون و ۸۰۰ هزار میلیارد تومان بود.

نکته : میزان سود و شرایط اقساط آن هنوز اعلام نشده اما تاریخ ابلاغ را شنبه ( ۹ بهمن ماه) اعلام شده است.

منابع مالی از کجا تامین میشود؟

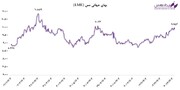

علاوه بر وام بدون ضامن، پیشتر بانکها به پرداخت ۳۶۰ هزار میلیارد تومان تسهیلات برای طرح نهضت ملی مسکن مکلف شده بودند. برآیند دو اقدامی که قرار است به زودی در نظام بانکی کلید بخورد، پرداخت حدود ۵۷۱ هزار میلیارد تومان البته بدون احتساب تمامی واجدین شرایط میتواند به ناترازی بانکها دامن زده و تورمهای بالاتری ایجاد کند. به خصوص آنکه بر اساس دادههای بانک مرکزی بدهی بانکها به بانک مرکزی تا نیمه نخست سال جاری نیز فزاینده بوده و تورم ماهانه و نقطهای در دی ماه پس از سه ماه تنزل، مجددا بر مدار صعودی قرار گرفته و نقدینگی در ۹ ماهه منتهی به آذر نسبت به اسفند ۹۹ حدود ۲۷.۴ درصد افزایش داشته و به رقم ۴۴۲۷ هزار میلیارد تومان رسیده است.

چرا به سراغ تامین مالی از بورس نمیآیند؟

دولت در شرایطی در نظر دارد عمده منابع برای طرحها و اقدامات خود را از نظام بانکی جذب کند که بارها از پتانسیل بازار سرمایه سخن گفته بود. اما به نظر میرسد این پتانسیل فقط در حرف وجود دارد. به عبارتی دولت برای تامین منابع مورد نیاز این وام راهخلهای متنوعی ندارد جز اینکه به فکر چاپ پول، انتشار اوراق و راهحلهایی از این دست باشد که در نهایت نتیجهای جز تورم بالاتر نخواهد داشت. اما سوال اصلی اینجاست چرا برای تامین مالی چنین طرحهایی به سراغ بورس و سرو سامان دادن به وضعیت این بازار نمیآید و بجای آن تن به افزایش نقدینگی و تورم میدهد؟

آیا باید منتظر بحران بانکی باشیم

با استناد به گزارش بانک مرکزی از متغیرهای حقیقی اقتصاد، از اسفند ۹۹ تا شهریور سال جاری حدود ۸ هزار میلیارد تومان به بدهی بانکهای تجاری و ۳ هزار میلیارد تومان نیز به بدهی بانکهای تخصصی به بانک مرکزی اضافه شده است. از سوی دیگر میزان سپردههای دیداری بانکها نزد بانک مرکزی در شهریور ۱۴۰۰ نسبت به اسفند ۹۹ کاهش ۵۸.۵ درصدی داشته که نشان میدهد بانکها تمایلی به نگهداری ذخایر اضافی خود پیش بانک مرکزی ندارند و ترجیح میدهند آن را به صورت تسهیلات به افراد بدهند. بر اساس گزارش این نهاد پولی سپردههای قانونی از ۳۵۵ هزار میلیارد تومان در اسفند ۹۹ به حدود ۴۲۷ هزار میلیارد تومان در شهریور سال ۱۴۰۰ رسید؛ البته از آنجایی که نظام بانکی مکلف به پرداخت تسهیلات به طرح نهضت ملی مسکن و بدون ضامن به واجدین شرایط است، به نظر میرسد در سه ماهههای سوم و چهارم ذخیره قانونی بانکها نزد بانک مرکزی کاهش یابد تا قدرت تسهیلاتدهی بانکها افزایش یابد. اگرچه که این امر بسیار خطرناک است، چراکه میتواند سرعت واکنش بانکها به مشکلات مالی مانند بحران بانکی را کم کند.

با ۱۰۰ میلیون تومان چه میتوان خرید؟

در شرایط فعلی که قیمت پراید در بازار کمتر از ۱۷۰ میلیون تومان نیست و متوسط قیمت هر مترمربع واحد مسکونی در آذرماه نیز ۳۲ و نیم میلیون تومان بوده، با وام ۱۰۰ میلیون تومانی چه میتوان کرد؟

اگر به فکر سرمایهگذاری باشید باید به سراغ بازارهایی با امکان سرمایهگذاری با مبلغ کم بروید، مانند طلا، سکه، رمزارزها و ... از این رو میتوان گفت چنین وامی به نوسانات در بازار طلا و ارز دامن زده و میتواند با افزایش تقاضا افزایش قیمت را به دنبال داشته باشد.

اگر هم ریسکپذیری کمتری دارید باید به سراغ سود کمتر اما بدون ریسک نظام بانکی و صندوقهای سرمایهگذاری با درآمد ثابت بروید که در این صورت با پارک کردن نقدینگی در سپردههای بانکی و تعلق سود به آنها، روند افزایش نقدینگی روزانه افزایش پیدا میکند که این مورد هم زمینه افزایش تورم را فراهم میکند.

بورس هم میتوانست جز گزینههای سرمایهگذاری باشد که با توجه به بیاعتماد شدن سهامداران حقیقی در ماههای گذشته و روند نزولی بیسابقه این بازار، به نظر میرسد از گردونه رقابت خارج باشد.

اما اگر از سرمایه گذاری رد شویم، احتمالا با ۱۰۰ میلیون تومان میتوان وسایل خانه، لپتاپ و تلفن همراه و ... را خرید. بنابراین امکان حرکت نقدینگی به بازارهای خرید محصولات هم وجود دارد که احتمالا این بازارها هم با افزایش نرخ ناشی از افزایش تقاضا روبهرو میشوند.

شرایط دریافت وام چیست؟

کلیه متقاضیان تسهیلات خرد شامل شاغلین، بازنشستگان و مستمری بگیران دستگاههای اجرایی اعم از وزارتخانهها، سازمانها و شرکتهای دولتی (حتی سازمان تأمین اجتماعی)؛ همچنین شاغلان و بازنشستگان نهادهای عمومی و نیز شرکتهای بزرگ بخش خصوصی که از شعبات ذیربط بانکهای خودشان، دریافت حقوق داشته و رتبه اعتباری آنها B، A و C است، میتوانند بدون ضامن نسبت به اخذ وام اقدام کنند.

· متقاضیان تا سقف ۵۰ میلیون تومان میتوانند، بدون ضامن و با ارائه گواهی کسر از حقوق خود

· متقاضیان تا سقف ۱۰۰ میلیون تومان، باز هم بدون نیاز به ضامن و با ارائه گواهی کسر از حقوق به همراه یک سفته یا چک

کارکنان بخش خصوصی چه؟

برای سایر کارکنان بخشهای خصوصی کوچک که در زمره مشمولان اول قرار ندارند، اما در بانک دریافت کننده حقوق خود دارای رتبه اعتباری A و B هستند نیز این امکان وجود دارد که بدون ضامن و با ارائه گواهی کسر از حقوق و یا سفته و چک، تا سقف ۵۰ میلیون تومان وام بگیرند. البته این دسته از افراد برای دریافت وام تا ۱۰۰ میلیون تومان، نیازمند ارائه یک ضامن نیز هستند.

رتبه اعتباری یعنی چه؟

پرداخت تسهیلات بانکی پیش از این نیازمند ملاقات با رییس شعبه یا سروکله زدن با کارمندان پشت باجه بود. بهشکل طبیعی احتمال خطا و سوءاستفاده در چنین فرآیندی وجود دارد، اما سامانههای اعتبارسنجی تنها با اعداد و ارقام کار دارند. اطلاعات زیادی را از سامانههای مختلف جمع میکنند و با کنار هم قرار دادن آنها نمرهای به فرد میدهند که حاصل رفتار فرد در طول مدتی مشخص است. به عملکرد فرد در نهایت یک نمره اعتبار تعلق میگیرد که مشخص میکند ریسک پرداخت وام به فرد چقدر است.

چه مسائلی رتبه اعتباری را کاهش میدهد؟

برگشت خوردن چک میتواند رتبه و نمره اعتباری یک فرد را پایین بیاورد. اگر چک برگشتی داشته باشید، تقریبا تا زمانی که آن چک رفع سوءاثر نشده باشد، نمیتوانید وام بانکی بگیرید. بدهی بانکی بخش دیگری از امتیاز و رتبه اعتباری مشتری با پایین میآورد. ضامن تسهیلات بانکی که اقساط پرداخت نشده دارد هم نمره اعتباری کم میآورد ازسوی دیگر اگر در حال حاضر تعداد زیادی وام از بانک گرفتهاید که هنوز بازپرداخت آنها تمام نشده، این موضوع به اطلاع همه بانکها خواهد رسید و اگر بانکی بخواهد به شما وام جدید پرداخت کند، احتمالا با مشاهده میزان بدهی شما به سیستم بانکی از این کار منصرف خواهد شد حتی اگر تمامی اقساط سرموقع پرداخت شده باشد. مولفه بعدی از سایر مولفهها جالبتر است. بانک مرکزی میخواهد جرایم رانندگی را هم به سامانه اعتبارسنجی مشتریان بانکها اضافه کند تا در آن سامانه تعداد تخلفات، میزان جرایم و مبلغ جرایم پرداخت شده و پرداخت نشده در اعتبارسنجی لحاظ شود.

چطور میتوان رتبه اعتباری فعلی را چک کرد؟

سامانه اعتبار من در حال حاضر یکی از مهمترین روشهای سنجش اعتبار محسوب مبشود و با استفاده از اطلاعات موجود در سامانه ملی اعتبارسنجی، تمام سابقه مالی شما را در دریافت وام از بانکها، چکهای برگشتی و بدهیهایتان به سیستم بانکی را در اختیارتان میگذارد. با مراجعه به این سامانه به نشانی mycredit.ir میتوانید با وارد کردن کدملی و شماره تلفنی که به نام خودتان باشد و البته پرداخت هزینه ۱۰ هزار تومانی، گزارش کامل وضعیت اعتباری خود را مشاهده کنید تا ببینید چه نمرهای از سامانه اعتبارسنجی دریافت کردهاید.

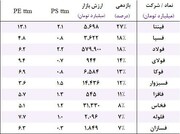

کدام بانکها وام ۱۰۰ میلیونی بدون ضامن را میدهند؟

بانکهای زیرمجموعه وزات اقتصاد، شامل: بانک ملی – بانک تجارت – بانک سپه – بانک مسکن – بانک صنعت و معدن – بانک کشاورزی - بانک رفاه کارگران – بانک قرض الحسنه مهر ایرانیان – بانک توسعه تعاون – پست بانک ایران -بانک صادرات – بانک ملت – بانک توسعه صادرات ایران

نویسنده: گلاره کحالی

نظر شما